Российские сталелитейщики готовы переходить от развития мощностей к созданию продукции высоких переделов. Однако их долгосрочные планы не сходятся с сиюминутными интересами бюджета

Черная металлургия для российской экономики — отрасль ключевая: она держит 12% промышленного производства, генерирует почти 10% валютных поступлений от внешнеэкономической деятельности. В течение всего года конъюнктура в сталелитейном сегменте постоянно испытывала давление ощутимых и труднопредсказуемых колебаний. Текущие тренды и прогнозы участники рынка обсудили на традиционной конференции «Российский рынок металлов», организованной журналом «Металлоснабжение и сбыт» в рамках Недели металлов в Москве в середине ноября этого года.

Протекционизм как норма

Половина произведенной продукции российских сталелитейщиков поставляется на экспорт, и анализ мировой конъюнктуры в содержании дискуссии закономерно занимает важнейшее место.

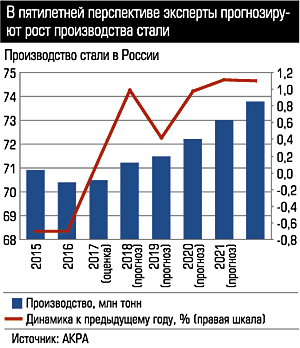

Текущие тенденции противоречивы. Летом этого года Китай вышел на высокие объемы производства стали (74 млн тонн в июле и 74,6 млн тонн в августе), а в сентябре производство вернулось на среднемесячный уровень в 71,8 млн тонн. С одной стороны, с начала года Китай увеличил выпуск стали, что закономерно сопровождалось ростом закупок железной руды и коксующегося угля: их импорт за девять месяцев вырос на 7% и 22% соответственно. С другой — начал сокращать экспорт, готовясь к зимнему закрытию производств для реализации обещанных экологических программ: выводятся значительные мощности, в основном выпускающие низкокачественную продукцию. Это способствовало росту цен на стальную продукцию в глобальном масштабе. «Однако в четвертом квартале этого года и начале следующего Китай сократит потребление сырья, тогда ситуация поменяется: котировки пойдут вниз. В железной руде и угле это уже происходит, для стального проката это лишь вопрос времени», отмечают в отраслевом обзоре аналитики Промсвязьбанка.

Текущие тенденции противоречивы. Летом этого года Китай вышел на высокие объемы производства стали (74 млн тонн в июле и 74,6 млн тонн в августе), а в сентябре производство вернулось на среднемесячный уровень в 71,8 млн тонн. С одной стороны, с начала года Китай увеличил выпуск стали, что закономерно сопровождалось ростом закупок железной руды и коксующегося угля: их импорт за девять месяцев вырос на 7% и 22% соответственно. С другой — начал сокращать экспорт, готовясь к зимнему закрытию производств для реализации обещанных экологических программ: выводятся значительные мощности, в основном выпускающие низкокачественную продукцию. Это способствовало росту цен на стальную продукцию в глобальном масштабе. «Однако в четвертом квартале этого года и начале следующего Китай сократит потребление сырья, тогда ситуация поменяется: котировки пойдут вниз. В железной руде и угле это уже происходит, для стального проката это лишь вопрос времени», отмечают в отраслевом обзоре аналитики Промсвязьбанка.

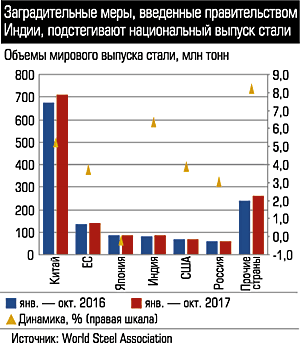

Тем не менее лидерские позиции в части объемов Китай удерживает. По данным World Steel Association, в январе — октябре текущего года общемировой объем отгрузки превысил показатели аналогичного периода прошлого года на 5,2% и составил 1410,5 млн тонн стали. Китай нарастил долю на символические 0,04% до 50,3% объема мирового производства. Всего предприятия Поднебесной выплавили 709 млн тонн металла, что на 5,2% больше показателя годичной давности. Евросоюз увеличил производство на 3,7% до 141 млн тонн, это почти десятая часть мирового выпуска. Соединенные Штаты отгрузили 68 млн тонн стали (плюс 3,9%), Япония — 87,2 млн тонн (минус 0,2%). Наиболее динамичной в пятерке крупнейших производителей оказалась Индия — плюс 6,4%, 84 млн тонн стали: таков результат реализации протекционистской программы правительства, направленной на поддержание металлургической промышленности. Российская металлургия за анализируемый период произвела 60 млн тонн стали, что на 3% больше значения годичной давности.

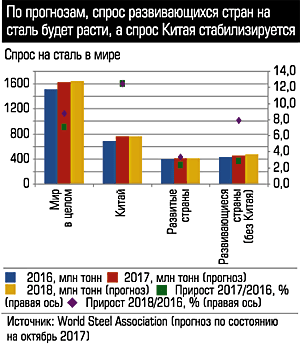

Индикаторы мирового потребления стали после провала 2016 года находятся в положительной зоне. Спрос активизировался на всех крупных мировых рынках, по оценкам, за год он вырастет на 3%. Однако в 2018 году аналитики ожидают снижение динамики как минимум на 1% по отношению к 2017-му. В основном это связано с замедлением экономики Китая.

Кроме динамики спроса на выручку российских экспортеров оказывает влияние политика защиты рынков: с каждым годом она становится жестче, утверждает директор департамента продаж «Метинвест Холдинга» Виктория Бадамшина: «Относительно 2013 года количество антидемпинговых расследований в мире выросло вдвое, количество стран-инициаторов этих расследований и ответчиков — в три раза».

Чаще всего претензии получают китайские производители, но достается и российским. Наиболее болезненным оказалось введение пошлин на горячекатаные рулоны в Евросоюзе в октябре текущего года. Для Новолипецкого (НЛМК) и Магнитогорского металлургических комбинатов это фактически потеря европейского рынка. Ранее Евросоюз установил высокие пошлины на российский холоднокатаный прокат.

Мечта из стали

Стратегия переориентации потоков на внутренний рынок представляется закономерной, но в условиях рецессии и последующего слабого восстановления российской экономики выглядит проблематичной. Кризис 2015 — 2016 годов обернулся для России недопотреблением 14 млн тонн стали, и в этом году рынок лишь начал выходить из спада.

Стратегия переориентации потоков на внутренний рынок представляется закономерной, но в условиях рецессии и последующего слабого восстановления российской экономики выглядит проблематичной. Кризис 2015 — 2016 годов обернулся для России недопотреблением 14 млн тонн стали, и в этом году рынок лишь начал выходить из спада.

— Российский ВВП в 2016 году относительно благополучного 2013 года упал более чем на 2%, а потребление стали — более чем на 12%. Эти произведенные, но не проданные в России 14 млн тонн стали — крайне важный фактор для нашей индустрии, — приводит расчеты вице-президент по продажам Группы НЛМК Илья Гущин.

Слабое место российских сталелитейщиков в структуре внутреннего спроса — зависимость от состояния строительной индустрии: этот сектор, по расчетам Ильи Гущина, потребляет примерно 60% металлопроката (20% идет в машиностроение и автомобильную промышленность, 15% — на производство металлоконструкций, 5% — бытовой техники). При этом на кризисы он реагирует быстрее и острее прочих.

Вызов для сталелитейщиков в общем очевиден и стратегический ответ на него обсуждается не первый год — переход на выпуск продукции с высокой добавленной стоимостью. Основа для запуска нового инвестиционного витка создана: российские компании черной металлургии в целом и сталелитейные в частности успешно провели первый этап модернизации устаревших фондов, доставшихся им в наследство от советской экономики. По словам руководителя департамента металлургии и материалов министерства промышленности и торговли РФ Павла Сервакинского, общий объем инвестиций компаний черной и цветной металлургии в модернизацию оценивается в 4 трлн рублей.

— Благодаря активной инвестиционной политике компаний, осуществивших модернизацию, отечественная черная металлургия значительно превышает многие мировые показатели как по технологичности, так и по экологичности процессов, — отмечает генеральный директор ЦНИИЧермет им. Бардина Виктор Семенов.

По его оценкам, российские компании закрыли потребности отечественного автомобилестроения высококачественными и экономичными листовыми сталями, существенно увеличили производство оцинкованного и окрашенного проката. Увеличилась доля листового проката и объема холоднокатаного листа, втрое вырос удельный вес листового проката с покрытиями.

Изменились и позиции российских металлургов на мировой карте. По данным World Steel Dynamics, сегодня шесть российских компаний входят в первую двадцатку мировых лидеров по низким издержкам, две — в первую пятерку по эффективности.

Похоже, компании готовы переходить к созданию продукции высоких переделов.

— Инвестиционная программа Северстали нацелена не на объемный рост, а на повышение качественных характеристик и усиление позиций в конкретных сегментах, — формулирует стратегию начальник управления маркетинга компании Дмитрий Максимов. — Мы активно создаем новые виды премиального проката для таких отраслей, как нефтегазовая промышленность, автомобиле- и машиностроение. Например, это прокат для изготовления труб, которые используются в зонах активных тектонических разломов, высокопрочная двухфазная сталь и ультрапластичная легированная сталь для корпусов легковых автомобилей, уникальные биметаллы для автокомпонентов.

— Инвестиционная программа Северстали нацелена не на объемный рост, а на повышение качественных характеристик и усиление позиций в конкретных сегментах, — формулирует стратегию начальник управления маркетинга компании Дмитрий Максимов. — Мы активно создаем новые виды премиального проката для таких отраслей, как нефтегазовая промышленность, автомобиле- и машиностроение. Например, это прокат для изготовления труб, которые используются в зонах активных тектонических разломов, высокопрочная двухфазная сталь и ультрапластичная легированная сталь для корпусов легковых автомобилей, уникальные биметаллы для автокомпонентов.

— «Метинвест» фокусируется на увеличении производства конечного продукта, тем самым снижая долю полуфабриката в портфеле, — подтверждает тренд Виктория Бадамшина. — В числе наших приоритетов увеличение продаж продуктов с добавленной стоимостью. В период 2017 — 2030 годов планируется инвестировать около 8 млрд долларов как в металлургический, так и в горнорудный сектор.

Появляются новые проекты. Так, летом Группа НЛМК приняла решение построить агрегаты нанесения полимерных покрытий на 150 тыс. тонн в год и непрерывного горячего цинкования на 450 тыс. тонн в год. Первый агрегат будет специализироваться на премиальных покрытиях высокого класса, в частности многослойных, для производителей бытовой техники. На втором планируется использовать две ванны, что позволит получать новые перспективные покрытия. Сейчас эти технологии отрабатываются на одном из предприятий НЛМК в Европе, а затем их внедрят в России.

Промышленно-металлургический холдинг введет в эксплуатацию в конце года завод Тулачермет-Сталь, где вообще не будут выпускать рядовую сталь. По словам вице-президента по стратегии и коммуникациям холдинга Сергея Фролова, новое предприятие будет производить сортовой прокат для машиностроения, катанку для получения качественных метизов, пружинную и рессорную сталь.

Реализация такого рода стратегий приведет к изменению характера не только внутреннего, но и внешнего спроса, считает Виктор Семенов:

— Большая часть поставок предприятий черной металлургии на внешний рынок — низкие переделы. Это фактически превращает отрасль если не в сырьевой придаток, то в сырьевого поставщика для мировой индустрии. Разработка и внедрение прорывных оригинальных экономичных технологий позволит торговать в мире не только заготовкой для переката, но и металлопродукцией с повышенными служебными характеристиками, а также новейшими технологиями.

Сокрушить бетон

Впрочем, и потенциал строительного сектора не исчерпан. Российские сталелитейщики, опираясь на европейский опыт, видят смысл в расширении рынка сбыта за счет мер стимулирующего характера. А в мире уже давно идет борьба бетона со сталью, утверждает глава строительного направления The World Steel Association Бусуттил Терренс:

— В начале 80-х британские металлурги поняли, что им сложно в одиночку продвигать продукцию в строительную отрасль, потому что конкуренция со стороны бетонных конструкций в строительстве была в то время очень сильна. Появилась долгосрочная программа, направленная на стимулирование потребления стали через образовательную работу с архитекторами и строителями. В результате этих действий потребление стали в британской строительной отрасли к 2007 году достигло 68%. Но тут грянул мировой кризис, Ассоциации пришлось переключиться на другие задачи, и доля потребления стали в конструкциях начала снижаться.

Похоже, российские металлурги готовы перенять опыт. В России уже появилась Ассоциация стального строительства: в ходе конференции Северсталь получила сертификат о членстве в этой организации.

Похоже, российские металлурги готовы перенять опыт. В России уже появилась Ассоциация стального строительства: в ходе конференции Северсталь получила сертификат о членстве в этой организации.

— Мы в компании много обсуждали пути развития и пришли к выводу, что есть возможности роста за счет совершенствования нормативной базы, — формулирует необходимость лоббистской работы Дмитрий Максимов. — Мы можем вполне успешно конкурировать с традиционными решениями в строительстве. Считаем, что инвестиции в создание продукции высоких переделов позволят нам претендовать на более активное потребление легких стальных конструкций в строительстве.

Тупым ломом

Впрочем, уже в начале следующего года отрасль может столкнуться с ростом издержек, и часть планов придется скорректировать. Пока участники конференции обсуждали мировые тренды, Госдума приняла закон, исключающий из Налогового кодекса РФ подпункт об освобождении от НДС сделок с ломом черных и цветных металлов.

Ломозаготовку освободили от НДС в 2008 — 2009 годах с целью легализовать этот серый сегмент рынка, исключить криминальные схемы. Эта задача была решена: на рынке сформировалось 5 тыс. легальных компаний, 10 тыс. приемочных пунктов, в отрасли около 60 тыс. занятых.

По словам директора НП НСРО Руслом.ком Виктора Ковшевного, сегодня потребляется около 30 — 40 млн тонн металлолома, лом составляет от 21% до 81% себестоимости металлопродукции. В сегменте черной металлургии крупнейшими потребителями являются предприятия группы НЛМК, ММК, «Евраз», ТМК, Северсталь.

Оборот лома черных и цветных металлов в РФ оценивается примерно в 900 млрд рублей в год, совокупный НДС с учетом экспорта — в 150 млрд рублей. Вероятнее всего, будет реализована модель уплаты агентского НДС покупателями лома. По расчетам ассоциации Руслом.ком, это приведет к удорожанию продукции металлургов на 5 — 10%. Но самое главное — в бизнес вернутся серые схемы.

Законодатель объясняет необходимость введения налоговой новации проблемами с наполнением бюджета: она была принята в одном пакете с налогом на движимое имущество. Но если возврат налога на движимое имущество бурно обсуждался в СМИ, то НДС на металлолом вернулся практически без дискуссии в профессиональном сообществе. Между тем парламентарии, похоже, совсем не брали в расчет тот факт, что отрасль снова уйдет в тень, а значит, эффект собираемости налогов будет весьма незначителен.

Вызов для сталелитейщиков очевиден и стратегический ответ на него обсуждается не первый год — переход на выпуск продукции с высокой добавленной стоимостью

Сразу после прохождения закона Ассоциация «Русская сталь» направила обращение в правительство и Госдуму, представив следующий расчет. За 30 млн тонн заготовленного металлолома в стране за год производители готовой продукции прокредитуют бюджет на сумму более 20 млрд рублей ежемесячно под видом уплаченного налога, а бюджет в свою очередь вернет налогоплательщикам в виде возмещенного НДС эти средства не раньше чем через 3 — 4 месяца. Стоимость отвлечения средств из оборота по текущей ставке Центробанка РФ составит почти 1,7 млрд рублей в месяц. «Решение о возврате НДС игнорирует факты о криминальной практике середины 2000-х, когда через подставные фирмы, пользуясь механизмом возмещения НДС, из бюджета выводилось до 20 млрд рублей в год. Возвращение НДС на металлолом сегодня снова открывает широкие возможности для мошеннических схем возмещения налога, в то время как новых эффективных механизмов борьбы с незаконным возмещением с тех пор не появилось», — подчеркивают в Ассоциации.

Не учтены и другие риски, например, отток металлолома из России на экспорт. По прогнозам экспертов, он может удвоиться, как это было в середине 2000-х, когда дефицитное сырье вывозилось из страны для производства конечной продукции за рубежом, создавая добавленную стоимость и налогооблагаемую базу не в России. Крупнейшим потребителем металлолома считается Турция, которая в последнее время наращивает выплавку стали и соответственно закупки.

Не просчитаны также затраты на администрирование налога. Переработанный металлолом возвращается в экономику в виде налогов с реализации готовой продукции, и чем ниже его себестоимость, тем больше налогов вернется в бюджет. И наконец, оставлен без внимания экономический смысл налога — в металлоломе просто нет добавленной стоимости.

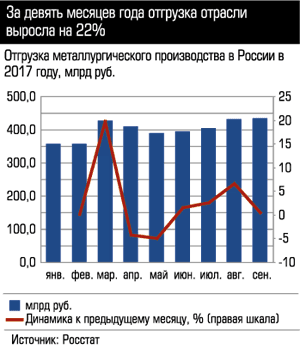

| Металлургия: кто играет на первой базе По данным Росстата, российский металлургический комплекс в сентябре отгрузил продукции на 434 млрд рублей, с начала года — на 3,6 трлн рублей. В натуральном выражении отгрузка готового проката в январе — октябре текущего года составила 50,8 млн тонн (плюс 1,6%; здесь и везде, где не указано иное — к аналогичному периоду прошлого года), труб стальных бесшовных для нефте- и газопроводов 557 тыс. тонн (минус 2,9%). Динамика базовой для субъектов федерации Урала и Западной Сибири отрасли по итогам десяти месяцев года разнонаправлена. Росстат фиксирует рост производства в Удмуртии — 144,7%, в Оренбургской области — 129,5%, Тюменской области — 122,2%. В Башкирии и Пермском крае — снижение на 2,6%, в Курганской области — обвал на 38,6%. По расчетам аналитического центра «Эксперт», нелегированной стали в слитках или в прочих первичных формах за этот же период в целом по субъектам федерации на территории Урала и Западной Сибири отгружено 18,2 млн тонн, легированной — 4,3 млн тонн. Регионы-лидеры по выпуску стали — Челябинская и Свердловская области. Металлурги Челябинской области выпустили 14,7 млн тонн нелегированной и 560,6 тыс. тонн легированной стали, Свердловской — почти 3,5 млн тонн нелегированной и 3,8 млн тонн легированной стали. Отметим, что статистические данные доступны не по всем субъектам, а сопоставление с показателями прежних лет невозможно из-за смены классификации публикуемых показателей. |

Правила игры меняются Правила игры меняются Рынок лома готовится к трансформации и повышению закупочных цен, считает генеральный директор ТМК Чермет Фагим Валеев — Фагим Масгутович, как вы оцениваете ситуацию на российском рынке лома? — К концу октября этого года объем выплавки стали в России достиг 59,67 млн тонн, на 1,3 млн тонн больше по сравнению с аналогичным периодом прошлого. Это означает, что спрос отечественных предприятий на металлургическое сырье был стабильно высок. При этом из-за истощения металлофонда снижается доступность лома. В этих условиях необходимы понятные и взаимовыгодные правила игры. К сожалению, участники ломозаготовительного рынка не смогли их выработать, что привело к резким ценовым скачкам и росту конкурентной борьбы. — Какие факторы определяли динамику цен в ломозаготовке? — В начале года отечественный рынок лома ощущал большое влияние высоких цен на мировых рынках металлургического сырья, наиболее быстрыми темпами цены поднимались с начала августа по конец сентября. Кроме того, на отрасль оказывали влияние сезонные колебания: росли объемы закупки металлолома для формирования зимних запасов. Также поставщики лома испытывали трудности, связанные с логистикой: вагоны для отгрузки поставлялись несвоевременно и в недостаточном количестве. Это сказалось на конечной стоимости лома черных металлов и возникновении его дефицита. Резкие ценовые колебания, характерные для всего 2017 года, вызывали неравномерность поставок металлолома, что, в конечном итоге, мешало эффективной работе всех игроков ломозаготовительного рынка. — Какое влияние на отрасль окажут законодательные изменения? — 1 января 2018 года вступают в силу поправки в Налоговый кодекс РФ, предусматривающие введение НДС на лом и отходы черных и цветных металлов. Вырастут издержки на всех этапах поставок лома, что приведет к повышению закупочных цен. Дополнительные нагрузки на рынок приведут к его трансформации. — Каковы конкурентные преимущества современной ломозаготовительной компании? — Стратегия развития ТМК Чермет делает акцент на расширение и модернизацию собственной ломозаготовительной сети вблизи заводов нашего партнера — Трубной металлургической компании, для которой мы являемся крупнейшим поставщиком. Мы считаем важным конкурентным преимуществом техническую оснащенность. Для наращивания объемов переработки и отгрузки лома черных металлов собственного производства в течение пяти лет мы запустили в работу 11 производственных площадок. Сейчас у нас четыре региональных подразделения, где функционирует 19 площадок. Все они оснащены современной погрузочно-разгрузочной техникой, автовесами, системами видео- и радиационного контроля. Кроме того, мы имеем собственное ломоперерабатывающее оборудование, позволяющее обеспечивать потребителей габаритным ломом нужной категории. Компания продолжает реализацию долгосрочной инвестиционной программы, направленной на приобретение новых транспортных средств, оборудования, пополнение автопарка, а также улучшение условий труда на ломозаготовительных площадках. В ближайших планах — модернизация перспективного участка в Батайске, городе-спутнике Ростова-на-Дону, что позволит увеличить объем сбора ближнего лома в южных регионах России. |