Запрет на экспорт никелевых руд из Индонезии отрезает один из основных источников сырья для китайской никелевой промышленности и образует дыру на мировом рынке никеля в объеме около 100 000 тонн в год

Торговая война между США и Китаем негативно повлияла на цены многих неблагородных металлов за последние месяцы. В то время как медь и другие неблагородные металлы чувствовали жар от этой войны и снижались, цена на никель имела совершенно обратную тенденцию и сейчас переживает необычайный рост.

Никель является переходным металлом, который, в основном, используется для производства стали. 70% произведенного в мире никеля используется в нержавеющих сталях, 9% — в цветных сплавах, 9% — в легированных сталях и литье, 8% — в защитных покрытиях, 3% — в аккумуляторных батареях и 1% — в прочих материалах.

Никель считается промышленным металлом, а цена на него очень чувствительна к общему состоянию мировой экономики.

Мировые запасы никелевых руд в мире – около 90 млн. тонн. Австралия — страна с самыми большими запасами никеля, за ней следуют Бразилия и Россия. Интересно, что запасы никеля характеризуются небольшим оставшимся сроком службы. Но, поскольку никель почти полностью восстанавливается при вторичной переработке, это не представляет большой проблемы на сегодня. Более 2,3 млн. тонн никеля в год добывается по всему миру: Индонезия (560 000 т), Филиппины (340 000 т), Россия (210 000 т), Новая Каледония (210 000 т), Австралия (170 000 т) и Канада (160 000 т) являлись крупнейшими производителями в 2018 году.

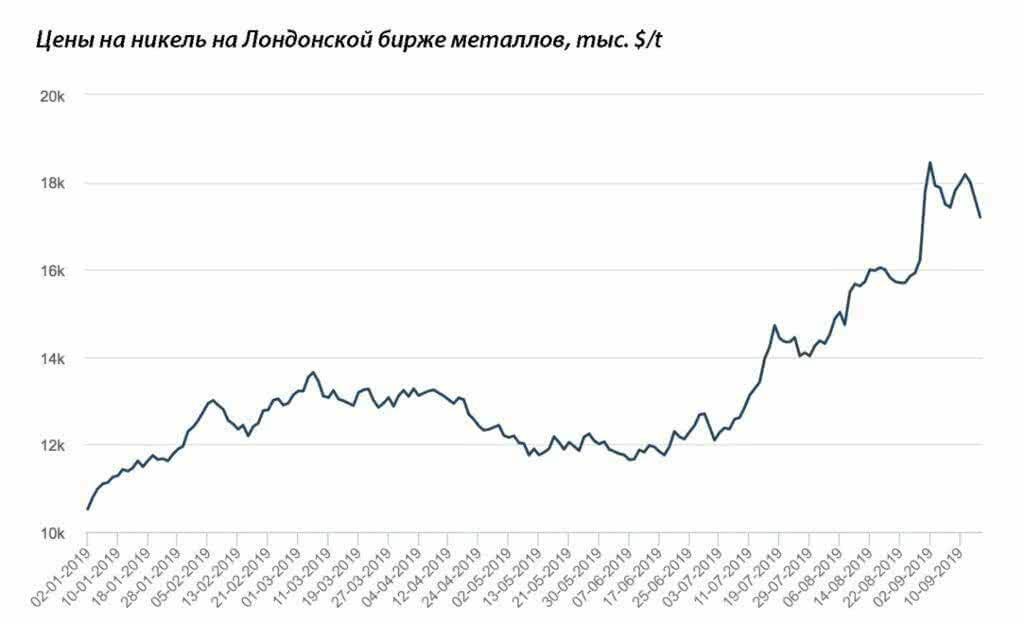

Ценовой график трехмесячных никелевых форвардных сделок на LME показывает, что в начале текущего года цены на никель были на уровне 10 525 долларов за тонну, в начале июля были на отметке чуть более 12 000 долларов, а затем резко взлетели вверх. 2 сентября никель достиг самой высокой цены за пять лет, когда торговался до 18 450 долларов за тонну.

Захватывающий рост мировых цен на никель явился последствием мер по ограничению экспорта никелевых руд из Индонезии. Разговоры о досрочном окончании разрешения экспорта бедных руд из Индонезии витали в воздухе в течение нескольких месяцев, тем самым помогая поднять цену никеля с ее летнего минимума.

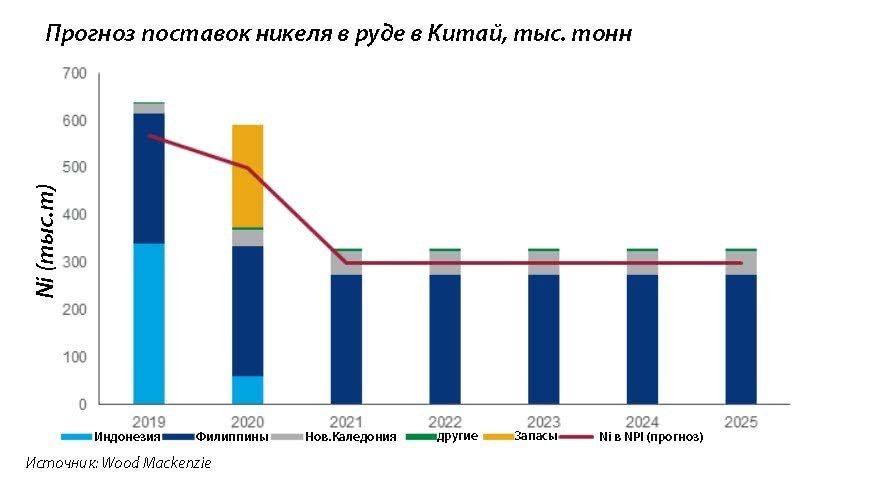

Индонезия является ведущим мировым экспортером никелевой руды. Большая часть ее продукции в настоящее время направляется в Китай для переработки в никелевый чугун (NPI) — дешевую альтернативу чистому никелю.

2 сентября правительство Индонезии объявило, что вводит запрет на экспорт никелевых руд 1 января 2020 года. Запрет распространяется на все сорта никелевой руды. Данной мерой правительство Индонезии желает предпринять шаги для сохранения своей никелевой ресурсной базы, а также обеспечить долговечность существующих и будущих отечественных металлургических проектов. Запрет экспорта также соответствует плану правительства по сохранению у себя бедных никелевых руд, содержащих кобальт и литий, которые используются в производстве аккумуляторных батарей.

Это не первый случай, когда Индонезия меняет запланированные сроки ограничения экспорта руды. Правительство ввело общий запрет на экспорт в 2014 году, затем ослабила эту меру в 2017 году, разрешив зарубежные продажи излишков никелевой руды с низким содержанием (менее 1,7%) на 5 лет, до 2022 года. Полученные доходы от экспорта были направлены на финансирование строительства отечественных плавильных заводов. Поэтому полный запрет — это шок для отрасли.

Кроме того, запрет создает значительную неопределенность среди крупных мировых потребителей и предпосылки для дальнейшего роста цен. В долгосрочной перспективе около 220 тыс. тонн или 10% мировых поставок никеля подвержены риску недопоставок. Аналитики Goldman Sachs говорят, что цена на никель может вырасти до 20 000 долларов за тонну в течение следующих трех месяцев.

На сегодняшний день ежемесячный китайский импорт никеля из Индонезии в среднем составляет около 23 тыс. тонн, что эквивалентно 280 тыс. тонн в год. Если бы все доступные разрешенные квоты были использованы в 2019 году, то теоретически китайский импорт мог бы быть ближе к 400 тыс. тонн. Китай импортирует большую часть индонезийского никеля, и, хотя его экономика слегка остыла, существует еще огромный дефицит никеля для китайцев.

В то же время, Индонезия добилась значительных успехов в создании своей отечественной плавильной промышленности при содействии китайских инвесторов. На острове Сулавеси китайская компания Tsingshan построила огромный интегрированный завод по производству нержавеющей стали мощностью 3 млн. тонн в год. Tsingshan также является частью консорциума, работающего над проектом по производству высококачественного никеля для аккумуляторных батарей электромобилей в промышленном парке Моровали.

Увеличение мощностей в индустриальных парках Индонезии может произойти очень быстро. Например, четыре новых линии были добавлены в промышленном парке Индонезии Моровали (IMIP) и введены в эксплуатацию в течение 15 месяцев (общей мощностью около 36 тыс. тонн Ni). Tsingshan добавит еще шесть линий в течение 2019 года и, возможно, еще две в 2020 году. Virtue Dragon (Delong) собирается ввести еще 35 линий RKEF к существующим 15 на втором этапе проекта в Конаве. Потенциально все это может добавить более 250 тыс. тонн Ni в производстве NPI в Индонезии.

При этом Индонезия делает ставку на то, чтобы китайские компании добавили миллиарды долларов инвестиций в строительство ее плавильных и перерабатывающих заводов. Индонезия ожидает, что к 2024 году, в результате запрета на экспорт никелевых руд, в страну будет привлечено около 20 млрд. долл. США в виде новых инвестиций в никель и связанные с ним проекты. Несколько зарубежных фирм уже планируют производство никелевых батарей в Индонезии, включая китайскую компанию Tsingshan Holding Group Co. и PT Vale Indonesia. На текущий момент объем инвестиций уже составил около 9 млрд долларов США.

Таким образом, теоретически, Индонезия может легко компенсировать потери в мировом производстве NPI из-за недопоставок в Китай. Однако, это может случится, вероятнее всего, лишь после 2021 года.

Второй крупный поставщик никеля в мире – Филиппины рассматриваются в качестве основного потенциального источника дополнительной руды для компенсации потерь индонезийского материала.

В 2014 году, когда Индонезия ввела первоначальный запрет на экспорт руды, Филиппины увеличили экспорт руды в Китай с 29,6 млн. тонн в сухом виде в 2013 году до 36,4 млн. тонн в 2014 году и 34,3 млн. тонн в 2015 году. С тех пор импорт руды в Китай из Филиппин в среднем составлял около 30 млн. тонн и, вероятно, будет примерно на том же уровне и в 2019 году. Увеличение производства в Филиппинах было достигнуто в основном за счет увеличения добычи на шахтах в Мусульманском Минданао (ARMM), в частности в Тави Тави.

Тем не менее, некоторые шахты в районе Тави Тави, находятся на грани истощения. Например, Лангьян, одна из крупнейших шахт на Филиппинах, экспортирующая около 800 тыс. тонн в год (сырой) высококачественной руды, как ожидается, прекратит добычу к концу года.

Также сообщается, что министр ресурсов Филиппин издал постановление о приостановлении всей горнодобывающей деятельности в ARMM, поскольку местное правительство должно заключить соглашения о разделе прибыли и пересмотреть налоговые и экологические нормативы. Кроме того, проводится еще один раунд экологических инспекций по всей стране, и существуют ограничения в отношении площади шахт. Все это свидетельствует о том, что в среднем 30 млн. тонн в год, которые Филиппины экспортировали в Китай за последние три года, вряд ли увеличатся; скорее всего они даже уменьшаться.

Индонезийский маневр отрезает один из основных источников сырья для китайской никелевой чугунной промышленности и образует дыру в объеме около 100 000 тонн в год на рынке никеля в течение следующих нескольких лет, даже если предположить, что альтернативные поставщики активизируются. Общие потери в мировом производстве никеля из-за индонезийского запрета на экспорт руды составят: 16 тыс. т в 2020 году, 190 тыс. т в 2021 году, 112 тыс. т в 2022 году и 85 тыс. т в год с 2023 года.

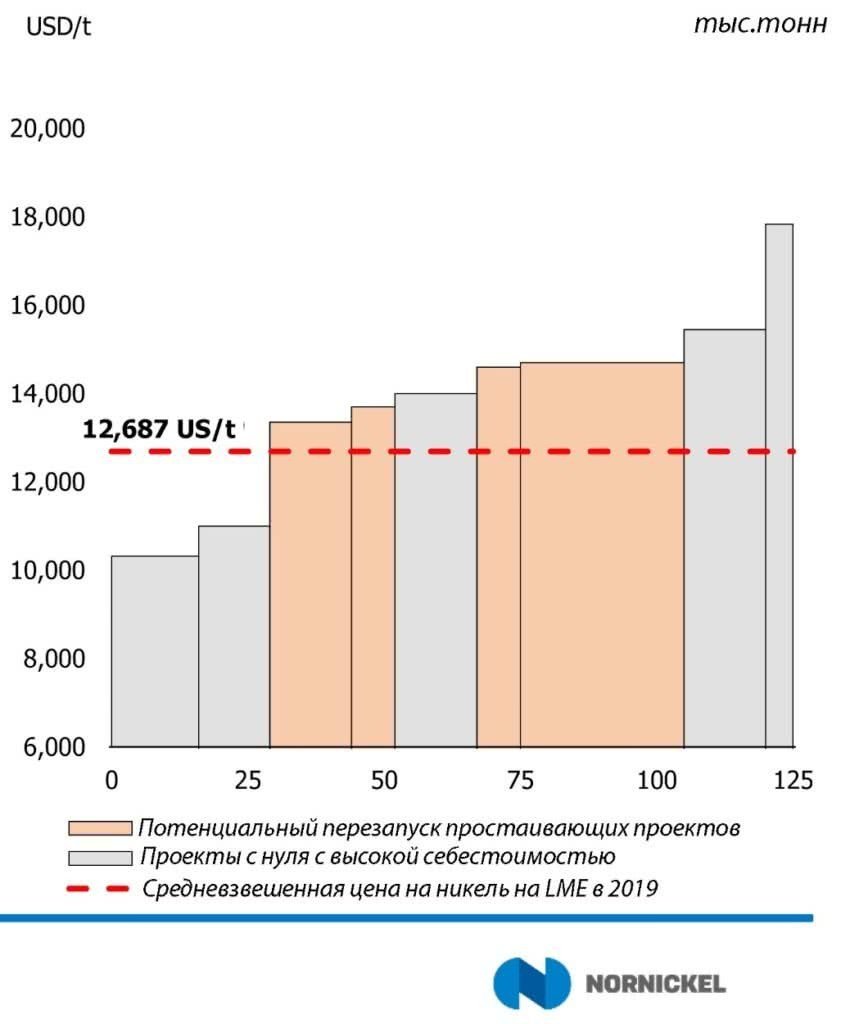

Недостающие объемы никеля могут быть потенциально добавлены более дорогостоящими создаваемыми с нуля проектами и перезапуском бездействующих проектов. Таким образом, есть все основания предполагать, что рост цен на никель продолжится, а в следующем году цена может стабилизироваться на отметке 16-17 000 $/т.

Алла Бриттанова, 20-09-2019