Китай является крупнейшим в мире потребителем металлического лома, однако, доля стали, получаемой в Китае из вторичного металла, значительно ниже, чем в США и Европе. По данным Международного бюро по переработке материалов (BIR), в Китае в прошлом году всего лишь 20% выплавляемой стали было произведено из металлолома. В то время как в США — 69,4%, в ЕС-28 – 55,9%, в Турции – 80,7% и в России – 42,5%.

С конца декабря 2018 года Китай медленно изолируется от мирового рынка металлолома. Страна рассматривает данный вид вторичного сырья как твердые отходы и ввела ряд ограничений на его импорт. Данные меры проводятся в рамках политики противодействия захоронению иностранных отходов на своей территории, которую правительство проводит с 2017 года:

- с марта 2018 года Китай ужесточил порог примесей в импортном ломе цветных металлов до 1%; порог для лома черных металлов был установлен на уровне 0,5%;

- в августе 2018 года были введены 25% импортные пошлины на металлический лом из Соединенных Штатов в условиях известной торговой войны;

- с 31 декабря 2018 года был запрещен импорт лома меди низкого качества категории 7, а также 15 других видов твердых отходов, включая судовой лом, а также чугун и металлургический шлак. Кроме того, в 2018 году прекратились выдачи квот на импорт лома меди трейдерам, т.е. только конечные пользователи могут его импортировать;

- с 2019 года только 18 китайским портам разрешено принимать импорт твердых отходов, включая металлолом. Среди них порты в Тяньцзине и Даляне на севере; Нинбо, Циндао и Шанхай на востоке и Гуанчжоу и Шэньчжэнь на юге;

- с 1 июля 2019 г, Китай ограничил импорт еще восьми видов металлолома, включая лом высококачественной меди и алюминия, известный в Китае как «Категория 6», а также некоторые виды стального лома. Медный лом, который может быть переработан или использоваться для переплавки производителями медных изделий, рассматривается как наиболее важный элемент в последнем ограничительном списке. Отраслевые инсайдеры заявили, что могут появиться новые стандарты качества для дальнейшей классификации импортируемого медного лома как «твердые отходы» или как «товар». Причем последние, вероятно, будут освобождены от ограничений на импорт. Тем не менее, в отношении стального лома такая оговорка вряд ли появится;

| ОГРАНИЧЕНИЯ ИМПОРТА ЛОМА ЧЕРНЫХ МЕТАЛЛОВ В КИТАЕ | ||

|

| HS код | |

| Действует с : | Запрещен импорт на: | Ограничен импорт на: |

| 31 декабря 2018 | 7204490010 | |

| 7204490020 | ||

| 8908000000 | ||

| 1 июля 2019 | 7204100000 | |

| 7204290000 | ||

| 7204300000 | ||

| 7204410000 | ||

| 7204490090 | ||

| 7204500000 | ||

- компании, которые хотят продолжать импортировать эти «отходы», должны подать заявку на квоты в министерстве охраны окружающей среды Китая и подтвердить, что у них есть возможности для переработки материала в соответствии со стандартами защиты окружающей среды;

- в конце 2019 года Китай ограничит еще 16 видов твердых отходов, включая лом нержавеющей стали, лом вольфрама, лом магния и лом титана;

- импорт твердых отходов в Китай сократился более чем на 40% в 2018 году. К концу 2020 года Китай планирует сократить импорт твердых отходов до нуля.

Региональные участники отрасли считают, что лом черных металлов был несправедливо включен в список отходов. Ограничения импорта привели к росту цен на металлолом в Китае. В то же время, цены на металлопродукцию на внутреннем и экспортных рынках падают, что влечет за собой драматическое падение рентабельности у китайских металлургических заводов.

Участники рынка уже не раз обращались к правительству с просьбой об изменении регулирования импорта лома и переклассифицировать высококачественный металлический лом из «твердых отходов» в «сырье». Ослабление ограничений на импортный лом, по их мнению, смогло бы снизить давление на маржу металлургических заводов.

Растущий спрос на металлолом в Китае

Потребление лома черных металлов в Китае в 1-м полугодии 2019 года было непревзойденным и достигло 101 млн. тонн, что на 13,4 млн. тонн или 15,3% больше, чем за тот же период в 2018 году. В прошлом году потребление достигло ошеломительных 188 млн. тонн, это было почти в 6 раз больше, чем в Турции, которая переработала 30 миллионов тонн стального лома в 2018 году и занимает 1-е место среди импортеров лома.

Сбор лома в Китае идет в ногу со таким большим аппетитом

В 1-м полугодии 2019 года было собрано 116 млн. тонн лома, что на 13 млн. тонн или 13% больше, чем за тот же период в 2018 году. Несмотря на то, что сейчас Китай изолирован от мирового рынка лома из-за действующего ограничения его импорта и экспорта, он является «спящим драконом», который может сильно изменить мировой баланс, если вдруг изменится его экспортно-импортная политика.

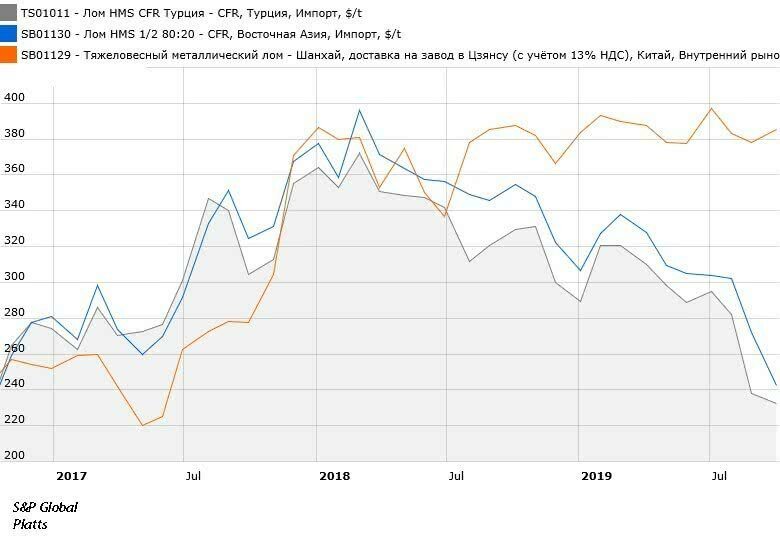

Цены на стальной лом в мире и в Китае

Спад на мировом рынке стального лома в этом году привел к тому, что в сентябре цены достигли своих двухлетних минимумов, а его потребление было ослаблено снижением спроса на сталь практически на всех рынках. Цены на лом в Турции упали на 38% с максимума в марте 2018 года. В Восточной Азии оптовые цены на лом в регионе за тот же период снизились на 36%, при этом аналогичное сокращение 34% составило на рынке контейнеров.

В то время как мировые цены на лом падают, внутренние цены в Китае на этой сырье остаются высокими и даже постепенно растут. Среднемесячные цены на тяжеловесный стальной лом, толщиной> 6 мм, поставляемый в 2019 году на сталелитейные заводы в Цзянсу, составили 385 долл. США/т, включая 13% налог на добавленную стоимость. В то время как в Турции среднемесячная цена за этот год на аналогичный лом составила всего лишь 294 долл. США/т.

В то время как мировые цены на лом падают, внутренние цены в Китае на этой сырье остаются высокими и даже постепенно растут. Среднемесячные цены на тяжеловесный стальной лом, толщиной> 6 мм, поставляемый в 2019 году на сталелитейные заводы в Цзянсу, составили 385 долл. США/т, включая 13% налог на добавленную стоимость. В то время как в Турции среднемесячная цена за этот год на аналогичный лом составила всего лишь 294 долл. США/т.

Так что же стоит за растущим спросом на металлолом в Китае?

Из-за политики защиты окружающей среды, проводимой правительством, китайские сталелитейные компании должны привести процессы производства стали из железной руды (коксование, агломерацию и доменное производство чугуна) к соответствию требованиям экологических стандартов. Одно из решений данной проблемы – сокращение производства чугуна и частичное использование вместо него металлического лома в шихте, загружаемой в кислородные конвертеры. Еще одним фактором, оказавшим влияние на рост спроса на металлолом в Китае, явился рост цен на железную руду в этом году, в результате которого рентабельность производства чугуна в Китае снизилась почти в 3 раза. А использование вторичного сырья – металлического лома не требует дорогостоящей переработки и подготовки его к использованию в сталелитейном процессе.

Эти факторы вызвали ненасытный голод на металлолом у китайских операторов кислородных конвертеров (BOF).

Таким образом, в Китае в этом году сформировался устойчивый спрос на металлолом и, если бы не было ограничений на его импорт, то этот спрос стал бы стремительно увеличиваться. Однако, стальной лом в этой стране оказался недоступным для всей металлургической отрасли. С одной стороны, его мало, так как нет импорта. С другой стороны, из-за дефицита лома, цены на него оказались высоки. Например, на китайских заводах, где сталь производится в электродуговых печах (EAF), рентабельность упала до скудных цифр, и они изо всех сил пытаются выжить, поскольку цены на сырье (металлический лом) остаются высокими, а цены на готовую металлопродукцию падают.

Объемы импорта лома в Китай

Битва Китая с импортом «отходов» в страну оказалась успешной. Так, в августе импорт лома черных металлов упал до нуля, что не наблюдалось в стране за последние 20 лет.

И это произошло в условиях, которые бы обычно стимулировали увеличение импорта: высокие цены на железную руду и ограниченный сбор лома на внутреннем рынке.

Хотя, теоретически китайские заводы должны иметь возможность получать экологические лицензии на ввоз металлолома, получить их достаточно сложно, что препятствует выходу китайских потребителей на международный спотовый рынок. После введения ограничений 1 июля 2019 г Министерством экологии и окружающей среды было выдано только три партии разрешений на импорт лома черных металлов. Это всего лишь 20 918 тонн металлолома, разрешенного для ввоза.

Ограничение правительством импорта качественного сырья, такого как лом, не совсем правильно. Это сырье, получение которого является более экологически чистым по сравнению со схемой производства стали железной руды.

Снятие импортных ограничений на лом в Китае могло бы оказать поддержку падающим мировым ценам на лом, и естественным образом сбалансировать высокие цены на металлолом в Китае. Это, в свою очередь, улучшило бы низкую рентабельность производства электростали в стране и дало бы больше возможностей для производства стали из вторичного сырья.

Ожидает ли нас экспорта лома из Китая?

Правительство Китая стимулирует использование металлолома и электродуговых печей в стране с целью уменьшения выбросов от традиционных доменных печей, работающих на железной руде, и не спешит отменять ограничения на импорт лома. Сложившаяся высокая цена на данное вторичное сырье на внутреннем рынке будет привлекать инвесторов в сектор сбора и заготовки лома. Уже сейчас появляются альтернативные центры по сбору и переработке лома, куда планируют инвестировать крупные китайские металлургические заводы.

То есть очень скоро импорт лома в Китае столкнется с гораздо более значительным барьером: растущие поставки лома на внутреннем рынке. И от того, насколько сбалансированным будет спрос и предложение, будет зависеть, станет ли Китай нетто-экспортером металлолома или нет.

Однако, уже сегодня несложно заметить, что в краткосрочной перспективе Китай будет вынужден экспортировать лом черных металлов.

При дорогостоящем сырье и низких ценах на готовую продукцию, а также скудной марже, китайские производители становятся неконкурентоспособными на своих экспортных рынках. То есть объемы выплавки стали в ближайшее время, скорее всего не будут соответствовать предложению металлолома на внутреннем рынке.

Например, на рынке арматуры в ЮВА китайские цены уже не могут конкурировать с турецкими и ближневосточными. Затраты на сырье для производства стали в Турции упали почти до паритета с затратами в Китае. Стоимость шихты для турецкой электродуговой печи (EAF) в октябре стала дешевле и достигла 265,4 долл. США за тонну, а стоимость шихты для китайского конвертера (BOF) – 269,31 долл. США за тонну. Еще в сентябре Турция имела немного более дорогую шихту (268,6 долл. США за тонну) по сравнению с китайской (263,79 долл. США за тонну). Исторически, Турция проигрывала Китаю по данному показателю на 50 долл. США за тонну.

Теперь же расстановка сил кардинально меняется. Более низкие цены на лом позволили Турции уже в сентябре предложить в Сингапур арматуру дешевле, чем у конкурентов, по цене 445 долл. США за тонну, CFR Сингапур. В то время как китайские производители арматуры предлагали ее по цене 465 долл. США за тонну, CFR Сингапур.

Многие эксперты считают, что после 2020 года объем внутреннего лома в Китае значительно возрастет, поскольку волна металла, содержащаяся во всем — от брошенных автомобилей до разрушенных зданий — возвратится в цепочку поставок. Но если общий объем производства стали в Китае снизится, это может привести к большему количеству лома, чем необходимо. В этот момент действующие сейчас экспортные пошлины на лом черных металлов (40%) могут быть снижены. В долгосрочной же перспективе Китай, вероятно, превратится в нетто-экспортера металлолома.

Произойдет ли полный запрет импорта лома в Китай в 2020 г?

Институт переработки металлолома (ISRI) недавно предупредил своих членов о том, что Китай выпустил новую версию своего плана обращения с твердыми отходами, который, содержит более мягкие формулировки в отношении запрета на импорт отходов. В то время как в прошлогодней версии было четко указано, что в 2020 году импорт будет запрещен, в новой версии говорится, что «государство будет постепенно идти к сокращению импорта твердых отходов до нуля».

ISRI заявил о своем несогласии с ограничениями на импорт лома и потребовал, чтобы Китай изменил свой нормативный язык и провел различие между «отходами» и «ломом». Откладывание китайским правительством полного запрета на металлолом может указывать на то, что китайские министры понимают, что в настоящее время в стране отсутствует своя модель рециклинга вторичных материалов, и что иностранные поставки лома по-прежнему необходимы. Преждевременное прекращение импорта этого сырья может привести к широкомасштабному краху производственного сектора Китая. На фоне всех этих изменений Китай все еще принимает лом, который соответствует установленному стандарту загрязнения 0,5%. Правительство также все еще разрешает импортировать некоторые «готовые к употреблению» металлы, которые не нужно сортировать и обрабатывать вручную, а также разрабатывает набор стандартов для классифицирования этих материалов.

Китай вряд ли выпустит официальное заявление об изменении своей политики в области импорта твердых отходов. Скорее всего, будут делаться официальные объявления об ослаблении мер в отношении определенных материалов. То есть неопределенность в отрасли сбора и переработки металлолома в Китае будет продолжать оставаться.

Алла Бриттанова,18-10-2019